Draken som aldrig blir mätt

Toppbild: TT

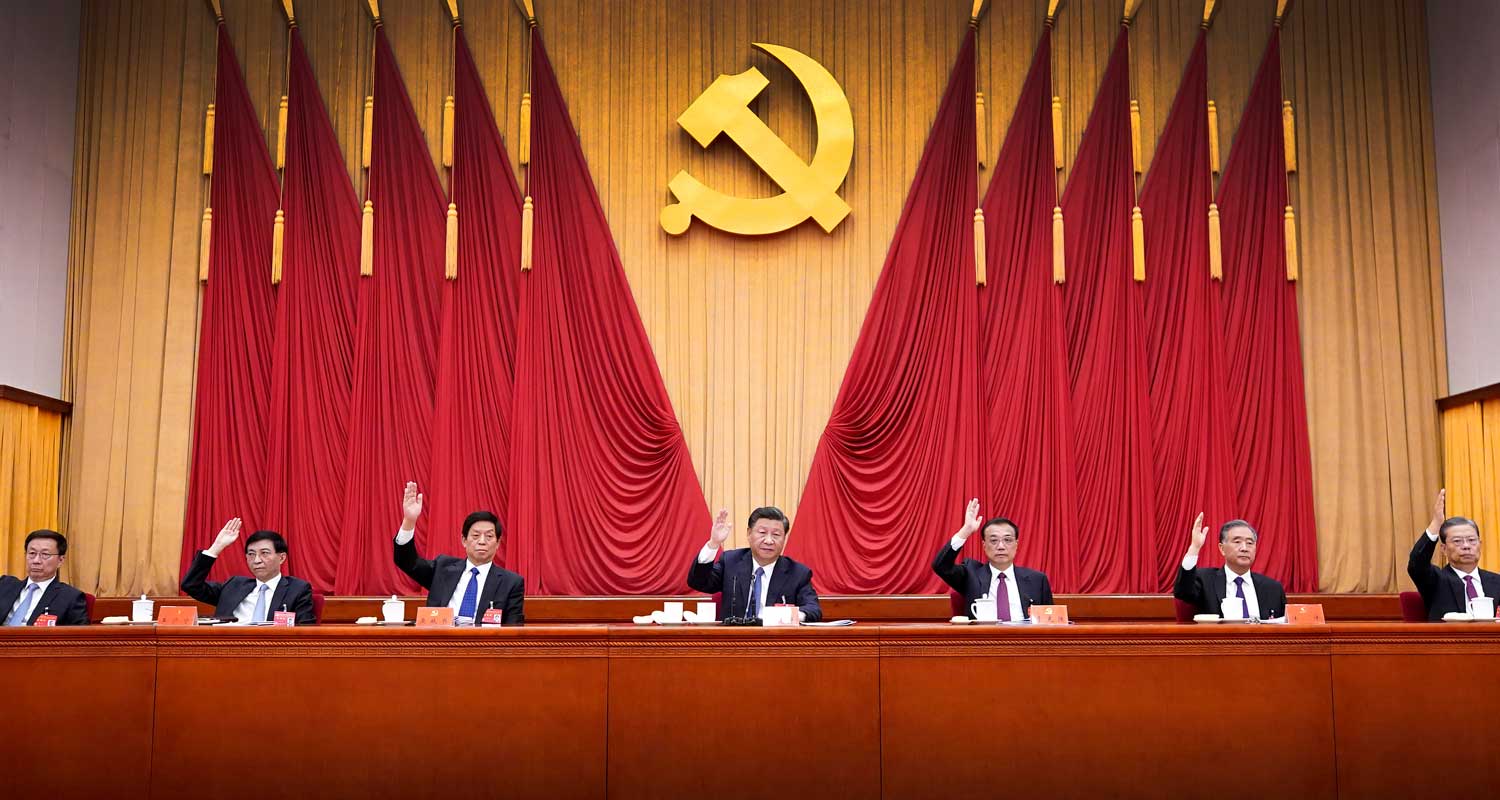

Kontrasten mot dramatiken i USA:s presidentval kunde inte ha varit större när det kinesiska kommunistpartiets 19:e centralkommitté höll sitt femte plenum i slutet av oktober. I Jingxi Hotel, en välbevakad sovjetisk betongkloss i nordvästra Peking som aldrig varit öppen för allmänheten, hamrades landets politiska framtid för de kommande fem åren fram bakom stängda dörrar.

Det otillgängliga mötet – i närheten av såväl Kinas försvarsministerium som huvudstadens största militärmuseum – resulterade i en sedvanlig kommuniké för analytiker och allmänhet att »tyda tebladen« med. Det vill säga dekryptera det byråkratiska partispråket för att försöka förstå den högsta ledningens politiska prioriteringar.

Just detta plenum var viktigare än på länge, eftersom det handlade om grunderna för Kinas nästa femårsplan, 2021–2025. En plan som kommer antas då den nationella folkkongressen sammanträder i hjärtat av Peking i mars nästa år.

Årets plenum bjöd dock inte på några större överraskningar i form av utrensningar eller politisk omorganisering. President Xi Jinping, som de senaste åren centraliserat makten kring det parti han stärkt sin egen dominans över, fick inga nya titlar eller epitet.

Främsta fokus låg i stället på högteknologi. I den efterföljande kommunikén märktes bland annat frasen »teknologisk självständighet och självtillit«. Landets medier hade tidigare endast nämnt denna harang ett fåtal gånger. Efter plenumet beskrev samma medier konceptet som strategiskt viktigt för Kinas nationella utveckling.

Särskild energi, fortsatte kommunikén, ska läggas på innovation och industriell utveckling i syfte att på egen hand kunna tillverka den högteknologi som framför allt amerikanska sanktioner har hindrat kinesiska företag att komma över.

Detta är ingalunda någon ny kinesisk policy. Redan 2015 presenterades den strategiska industriplanen Made in China 2025, med målsättningen att landet ska bli världsledande inom tio nyckelindustrier. Ett steg i ledet är att öka självförsörjningen av en rad högteknologiska komponenter till 40 procent år 2020, och 70 procent år 2025.

Därför har Kina – framför allt under de två senaste åren – öst pengar över forskningslabb, universitet och högteknologiska företag. Men förutom pengar krävs också tekniskt kunnande. På så vis följer Kina mönstret i ekonomiska framgångssagor som Tyskland eller Japan, där snabb industriell utveckling resulterade i ambitionen att ständigt röra sig uppåt i tillverkningens näringskedja.

Men en metod som kinesiska aktörer utnyttjat bättre än någon annan är att köpa kunskap genom att förvärva utländska företag. Med sitt spetskunnande, sin inställning till frihandel och utländska investeringar, har Europa blivit Kinas favoritmarknad.

Kinesiskt kapital började leta sig främst till Europas södra delar i kölvattnet av den europeiska skuldkrisen för drygt tio år sedan. Redan 2012 översteg Kinas direktinvesteringar inom EU:s 28 medlemsländer10 miljarder euro enligt konsultfirman Rhodium Group. 2016 nådde de sin topp på 37,3 miljarder euro.

Inget särskilt register har dock förts över vem som har investerat eller i vad. Men denna höst släppte ett holländskt data- och konsultbolag, Datenna, den mest kompletta databasen hittills. Under närmare fyra års tid har bolaget gått igenom miljontals dokument, för att kartlägga drygt 650 kinesiska förvärv och avgöra investerarnas relation till Kinas stat. I vissa fall är kopplingen uppenbar. Men ofta är relationen svårare att bedöma. Som när China wafer level CSP corporation förra året köpte 73 procent av holländska Anteryon optical solutions för 32 miljarder euro. Den kinesiska investeraren var i detta fall ett dotterbolag till Suzhou Jingfang semiconductor technology corporation, som är listat på den kinesiska börsen. Genom att närmare undersöka de olika lagren av företagets sammanlänkande ägare, kunde Datenna till slut spåra den egentliga kontrollen till statliga kinesiska företag.

I cirka 40 procent av förvärven i databasen fann Datenna att de kinesiska investerarna antingen var eller hade nära band till statliga aktörer, även om de ofta utgav sig för att vara helt privatägda. Detta gällde framför allt i förvärv inom högteknologiska sektorer.

Vad är då problemet med att statliga kinesiska pengar används för att köpa europeiska högteknologiska företag?

Dels kan förlust av innovation och teknik leda till att Europa förlorar marknadsledande tekniska egenskaper. Dels kan förvärven skapa ett oönskat inflytande av utländska aktörer, i synnerhet om köparna döljer sin identitet.

Men det finns också en politisk aspekt som många anser vara minst lika viktig:

– Man måste se hela perspektivet. Hela frågan med kinesiska investeringar måste kopplas till den globala maktkampen, och vidare till Kinas inrikespolitiska utveckling, säger Oscar Almén, analytiker vid Totalförsvarets forskningsinstitut, till Fokus.

How China is becoming more influential in Europe

An interactive map of China's state influence on acquisitions in Europe.

Sedan Xi Jinping blev president 2013 har den kinesiska regimen blivit märkbart mer repressiv. På hemmaplan etableras politiska fångläger för miljoner etniska minoriteter. Hänsynslösa kampanjer bedrivs mot meningsmotståndare och civilsamhälle, samtidigt som övervakningen blir alltmer omfattande och sofistikerad.

Utrikes har man ockuperat stora delar av Sydkinesiska havet och eskalerat de militära hoten mot Taiwan. Peking har dessutom trappat upp påverkansoperationerna för att underminera demokratiska system i utlandet. Det egna auktoritära styrelseskicket framhålls öppet som ett alternativ för andra länder att anamma.

»Kina har avsikt och förmåga att försvaga Sveriges handlingskraft«, konstaterar Säkerhetspolisen (Säpo) i sin årsbok. Säpo framhåller Kina tillsammans med Ryssland som det största hotet mot Sverige vad gäller spionage, diplomatiska påtryckningar och elektroniska angrepp.

– Vill man öka kapaciteten för en aktör som blir mer och mer antagonistisk? frågar Almén retoriskt.

Han menar att när Kina uppfattas som ett allt större hot, så blir den kinesiska regimens agerande en del av spelet. Förvärv och investeringar kan därför inte separeras från en större global politisk fråga.

Under Xi Jinping har det också blivit allt svårare att avgöra i vilken utsträckning kinesiska myndigheter utövar inflytande över privata företag. Just ökad kontroll över näringslivet har varit en viktig ingrediens när kommunistpartiet stärkt sitt grepp över det kinesiska samhället.

En särskilt viktig aspekt i sammanhanget är den pågående integreringen mellan militära och civila delar av samhället, som i engelska översättningar av officiella dokument benämns »military-civil fusion«. Denna strategi syftar till att utnyttja landets civila sektor för att utveckla högteknologi med syftet att modernisera militär och säkerhetstjänst.

Utrustning som tidigare endast hanterades av statliga företag med kopplingar till landets militärindustri, tillverkas nu ofta av privata aktörer. De är mer innovativa, och kan dessutom enklare komma över utländsk teknik. Berörda företag får i sin tur hjälp i form av subventioner och annat stöd av staten.

Men integrationen innebär även att privata företag som utvecklar produkter med så kallade dubbla användningsområden – alltså teknik som kan användas i såväl militära som civila sammanhang – har få möjligheter att avstå från att samarbeta med regimen. All teknologi som privata kinesiska aktörer kommer över, kan alltså potentiellt komma en allt mäktigare kinesisk militär och säkerhetstjänst till nytta.

Oscar Almén – som var en av författarna till rapporten Kinesiska bolagsförvärv i Sverige: en kartläggning för Totalförsvarets forskningsinstitut i november i fjol – illustrerar det hela med ett svenskt exempel. 2017 köpte det kinesiska drönarföretaget DJI Technology corporation en majoritetsandel i den svenska kameratillverkaren Hasselblad, världskänd för sin knivskarpa optik. Förvärvet ledde till ökad kapacitet för kameran i företagets drönare, vilka kan användas av såväl militär som säkerhetstjänst.

Integreringen av militär och civil sektor blev nationell politik då den 2015 skrevs in i Kinas trettonde femårsplan, 2016–2020. Två år senare tog Xi Jinping personligen kontroll över projektet genom att etablera en särskild kommission för integrering av militär och civil utveckling, där han själv utsågs till ordförande.

Strategin har nämnts i varje årligt tal som premiärminister Li Keqiang hållit inför Kinas lagstiftande församling sedan 2014 – med undantag för i år. Den främsta anledningen till undantaget kan vara att omvärlden ser med misstänksamhet på integreringen. Det kan vara därför som kinesiska myndigheter börjat tala tystare om syftet med inhämtandet av utländsk teknik; vare sig Made in China 2025 eller den så kallade Tusen talangernas plan för att värva forskare från utlandet till Kina nämns inte längre i officiella sammanhang.

För något årtionde sedan så välkomnades kinesiska investeringar med öppna europeiska armar. Inom EU sågs även försäljningen av viktig infrastruktur till kinesiska investerare i regel som något positivt. Det resulterade till exempel i att en av Europas största hamnar, i Piraeus, sedan 2009 ägs av ett statligt kinesiskt företag – Cosco shipping, som nu ansvarar för tusentals grekiska arbetstillfällen samt faciliteterna där en betydande del av landets handel äger rum.

Men det är inte infrastruktur, utan Kinas ökade behov av avancerad högteknologi som förändrat tongångarna inom unionen. Från att knappt alls ha diskuterats i någon större utsträckning, så har kinesiska investeringar och förvärv blivit en viktig säkerhetsfråga.

Därför införde EU ett nytt ramverk den 11 oktober i syfte att uppmärksamma potentiella säkerhetsrisker med utländska investeringar. Enligt Europakommissionen är detta nödvändigt för att »skydda Europas strategiska intressen samtidigt som EU:s marknad ska kunna fortsätta vara öppen för investeringar«.

Det är inte bara Europakommissionen som framhåller EU som en av världens mest öppna marknader. Även talespersoner i unionen för Kinas handelskammare har beskrivit Europa som en särskilt öppen marknad.

Europa är extra lukrativt då det här inte finns samma mekanismer för granskning som i många andra länder med högteknologisk kompetens. Exempelvis har USA sedan det kalla krigets dagar haft en särskild kommission – Committee on foreign investments in the US (CFIUS) – som fick ytterligare befogenheter att blockera utländska förvärv på säkerhetsmässiga grunder, när president Donald Trump 2018 undertecknade en ny lag som främst riktade sig mot kinesiska investerare.

I samband med lanseringen av det nya ramverket i oktober, underströk Europakommissionens vice ordförande, Valdis Dombrovskis, att inte heller EU:s öppna marknad är villkorslös.

Det finns fler anledningar att tro att det nya ramverket främst är riktat mot Kina:

– Kina nämns inte vid namn [av Europakommissionen, reds anm], men i praktiken är det uppenbart att det är Kinas aktiviteter i Europa och omvärlden det handlar om. Det finns ingen motsvarighet till Kina, vars ekonomiska kapacitet är helt avgörande. Ryssland finns knappt med i statistiken över utländska företagsinvesteringar i Sverige, säger Oscar Almén.

Almén förklarar att det i EU:s fall inte handlar om någon lagstiftning, utan blott ett regelverk som medlemsstaterna har att förhålla sig till. Eftersom den egentliga beslutsrätten fortfarande ligger på nationell nivå så kan ramverket inte jämföras med amerikanska CFIUS. Dombrovskis kunde därför inte göra mycket mer än att uppmana unionens medlemsländer till samarbete för att »skydda viktiga europeiska tillgångar och hela vår kollektiva säkerhet«.

Tyskland toppar Datennas nya databas, med 174 företag som förvärvats av kinesiska investerare. Sedan kommer Storbritannien med 102 och Frankrike med 69. Sverige är överrepresenterat; med 36 företag som köpts upp av Kina sedan 2010 ligger vi på sjätte plats.

Enligt Oscar Almén är det inte särskilt märkligt att Sverige, liksom stora delar av norra Europa, är överrepresenterat i sammanhanget. Vi är traditionellt starka inom områden som informationsteknik, fordon, bioteknik, hälsa och andra områden som kinesiska myndigheter framhållit som prioritet för utländska företagsförvärv.

Av de drygt 650 fallen som Datenna kartlagt är investeringar i maskinsektorn allra vanligast med 80 förvärv. På andra plats kommer bilindustri och transportsektor med 76 affärer. Något som i Sverige lett till att kinesiska Geely nu ombesörjer en viktig del av västkustens ekonomi genom ägandeskapet av Volvo Personvagnar.

Bland andra kinesiska investeringar som uppmärksammats i svenska medier finns Stockholms tunnelbana och Arlanda Express. Scenarier målas upp där Kina nu kan störa viktig infrastruktur – eller låta bli att visa regimkritiska filmer på svenska biografer, sedan konglomeratet Dalian Wanda group köpt upp Nordic cinemas i en affär som innefattar SF Bio.

Men Oscar Almén påpekar att det inte nödvändigtvis finns något bakomliggande syfte med investeringar i just infrastruktur:

– Även om det aldrig är bra att lägga för många ägg i samma korg, så kan dessa investeringar lika gärna vara ekonomiskt betingade.

Säpo understryker i sin årsbok att Kin är intresserat av strategiska uppköp av våra energi- och teknikföretag i syfte att uppnå sina egna femårsplaner – snarare än av Sverige som land.

De svenska förvärven är viktiga för ett företag som Huawei, som är ett typexempel på integreringen mellan civila och militära sektorer i Kina. Huawei utger sig för att vara en privat aktör – men har samtidigt nära band till Kinas stat och militär. Dess utrustning förser kunder med snabba telenätverk och billig telefoni – men används även för att övervaka etniska minoriteter i regionen Xinjiang, där inlåsningen av religiösa folkgrupper just nu äger rum.

Förutom 5G, är Huawei en av världens största tillverkare av smarta telefoner. Företaget producerar cirka 16 procent av världens mobiltelefoner, och toppade tidigare i år den globala försäljningen innan sydkoreanska Samsung i somras återtog förstaplatsen. Men utan chip, halvledare och andra tekniska komponenter från utländska tillverkare så får Huawei problem att alls tillverka såväl 5G-utrustning som smarta telefoner.

I oktober lanserade Huawei sin senaste smarta telefon, Mate 40, en utmanare till Apples Iphone 12. Risken finns dock att den kan bli företagets sista smarta telefon. Amerikanska sanktioner, som trädde i kraft för ett par månader sedan, förbjuder även företag i länder som Taiwan och Sydkorea att exportera de komponenter som Huawei behöver för tillverkningen.

I samband med lanseringen av Mate 40 bedömde Jeff Pu, teknikanalytiker vid GF Securities, att Huawei har nog med mikrochipp för att tillverka ytterligare 80 miljoner smarta telefoner. Ett lager som tros räcka till mars eller april nästa år.

Därför planerar Huawei nu att öppna en egen fabrik för mikrochipp i Shanghai, rapporterade Financial Times i slutet av oktober. Tidningen citerade analytiker som menar att fabrikens syfte är att säkra de halvledare som Huawei behöver för sin långsiktiga överlevnad.

Men Huawei har aldrig tidigare tillverkat mikrochipp. Trots att företaget sedan en tid investerat i den inhemska halvledarindustrin så finns ännu inte den den nödvändiga kunskapen i Kina. Det är därför oklart när Huawei på egen hand klarar av att tillverka komponenter sofistikerade nog att göra företaget oberoende av utländsk teknik. Men kompetensen från företag som Norstel, Silex och Ascatron utgör tveklöst hjälp på traven.

Särskilt som det blir allt svårare att förvärva från andra delar av världen. För tre år sedan använde sig Donald Trump av CFIUS för att stoppa ett kinesiskt bud på Lattice, en amerikansk tillverkare av halvledare. Året innan nyttjade Barack Obama samma lagstiftning för att stoppa en kinesisk fond från att köpa halvledartillverkaren Aixtron i Tyskland. Detta möjliggjordes av att det tyska företaget har ett dotterbolag i USA.

Tyskland, Storbritannien och Frankrike är några av de europeiska länder där myndigheterna på senare tid genom ny lagstiftning fått möjlighet att stoppa utländska förvärv av privata företag. I Sverige fanns tidigare mekanismer för granskning av utländska direktinvesteringar, vilka avskaffades 1992. Ett beslut som hade med EU-medlemskapet och en ny kontext av nationell säkerhet efter det kalla krigets slut att göra.

[caption id="attachment_648815" align="alignnone" width="991"] Digitaliseringsminister Anders Ygeman och PTS Post- och telestyrelsen generaldirektör Dan Sjöblom.[/caption]

Digitaliseringsminister Anders Ygeman och PTS Post- och telestyrelsen generaldirektör Dan Sjöblom.[/caption]

Med anledning av de nya omständigheterna har regeringen startat en utredning angående nya mekanismer för granskning. Inspektionen för strategiska produkter – alltså den statliga förvaltningsmyndigheten ISP – ska vara den svenska myndighet som sköter granskningen. Utredningen ska vara klar i vår, och en ny lagstiftning väntas träda i kraft nästa år.

Det finns en säkerhetsskyddslag från 2018 i syfte att förhindra förvärv som kan vara skadliga för Sveriges nationella säkerhet. Även den lagen uppdateras just nu. Ambitionen är att skapa ett slags lapptäcke som gör att inga oönskade investeringar ska undslippa myndigheternas radar.

Oscar Almén tillstår dock att debatten blir knepig:

– Investeringarna kan vara ekonomiskt förtjänstfulla, men det är inte det som är problematiken. Sverige kan inte ta hänsyn bara till det ekonomiska utan måste överväga vilka riskerna är.

Det är svårt att bedöma vilka förvärv som ökar Kinas tekniska förmåga. Frågor som måste ställas är var man drar gränsen för en känslig sektor, och vad det är man vill skydda.

– Om man inte ser något intresse av att aktören i fråga stärker sin kapacitet för högteknologi, så finns det en hel del företag som kan klassas som känsliga, konstaterar Almén.

Situationen kompliceras av att bevisledningen är svår. Almén har i sin forskning på området undersökt om det finns ett så kallat »smoking gun«, alltså ett exempel som tydligt visar på problematiken. Men sakens natur – med hemlig utveckling i icke-transparenta bolag – försvårar. De verkliga fördelarna med förvärv av högteknologiska bolag kanske blir tydliga först flera år fram i tiden, och då efter en gradvis process.

»Ett svart hål vad gäller data.« Så beskrev Annemie Turtelboom vid European court of editors, en övervakningsinstans för EU, nyligen de kinesiska investeringarna i europeiska unionen. Detta beror delvis på att det från europeiskt håll saknas mekanismer för att kartlägga förvärven:

– Det här med kartläggning är svårt. Det behöver inte handla om att företag vill mörka aktiviteter. Ett av problemen är att det saknas statistik och register, säger Oscar Almén.

Kinas investeringar i Europa upplevdes ju för bara ett årtionde sedan inte alls som problematiska – snarare tvärtom. De har därför inte registrerats på något särskilt vis, än mindre har det förts statistik över investerarnas relation till kinesiska myndigheter.

Arbetet med granskning och kartläggning som nu tar vid försvåras av komplexiteten inom kinesiska företag; olika lager av ägarskap genom investeringsfonder och svårplacerade politiska instanser som gör det svårt att veta var den egentliga makten finns. Det är vidare problematiskt att man från Kinas håll har börjat uppfatta skepsisen inom EU att överlåta teknik med dubbla användningsområden till kinesiska företag.

– När man börjar gräva visar det sig att det ofta är andra kinesiska företag som äger de företag som investerar i Sverige, så man skyltar inte direkt med ägarskapet från kinesiskt håll, säger Oscar Almén.

Geely är ett exempel på ett kinesiskt företag som inte är registrerat i Kina utan på Caymanöarna. Många kinesiska förvärv går också obemärkt förbi genom att de slutförs genom europeiska dotterbolag.

Datenna har gjort bedömningen av investerarnas koppling till staten genom att utreda hur stort myndigheternas ägande i den kinesiska köparen är, samt huruvida de ägare som kan kopplas till staten bedöms vara strategiska investerare. Men det finns hundratals mindre förvärv och sammanslagningar som är svåra att spåra. Datenna noterar att såväl prislapp som värdering saknas i många av affärerna.

Kinesiska bolagsförvärv i Sverige: en kartläggning, som Oscar Almén sammanställde tillsammans med Jerker Hellström och Johan Englund vid Totalförsvarets forskningsinstitut, listade 51 svenska företag som kinesiska bolag nu har kontroll över efter förvärv sedan 2002. Ytterligare 14 företag har fått kinesiska minoritetsägare.

Flera av förvärven finns inte med i Datennas databas, som därmed är långt ifrån komplett. Inte heller rapporten från Totalförsvarets forskningsinstitut över förvärven i Sverige är komplett; det skulle krävas ännu mer arbete för att identifiera samtliga kinesiska investeringar här.

Icke desto mindre går flera trender att utläsa från Totalförsvarets forskningsinstituts studie. Över hälften av alla svenska företag som köpts upp av kinesiska investerare återfanns inom högteknologiska industrier. Oscar Almén påpekar att detta egentligen inte är särskilt märkligt:

– Den kinesiska staten har ju tydligt formulerat vilka områden man siktar på med sina investeringar inom högteknologi, samt att en stor del av pengarna kommer från staten. Man gör helt enkelt vad man har sagt att man ska göra.

2018 avsatte kinesiska myndigheter 300 miljarder dollar till Made in China 2025. Efter det har ännu mer pengar tillkommit, och då är planen bara en av flera liknande med fokus på högteknologi. De omfattar inte ens infrastrukturinvesteringarna i Europa, eller för den delen globalt via jätteprojektet med »de nya sidenvägarna«.

Att döma av kommunikén efter femte plenumet för ett par veckor sedan, finns inga planer på att sakta ner utvecklingen i Kina. Militärens modernisering ska snabbas på till 100-årsjubileet av bildandet av Folkets befrielsearmé år 2027. Till år 2035 ska Kina uppnå »socialistisk modernisering«. En av målsättningarna till samma år är att landets ekonomi ska dubblas från nuvarande nivå, och därmed passera den amerikanska i storlek. Allt detta – troligtvis – med Xi Jinping fortfarande vid rodret.

Alldeles oavsett vem som sitter i Vita huset så upplever Peking inte längre USA som en pålitlig samarbetspartner. Samtidigt har Xis politik försämrat relationen de senaste två åren med EU, Japan, Kanada, Australien och en rad länder med tekniskt och akademiskt kunnande.

Enligt kommunikén ska utländska investeringar och utländsk teknologi spela mindre roll för Kinas utveckling i framtiden. Världens första moderna socialistiska supermakt ska vara självförsörjande i alla aspekter. Huruvida Europa fortsätter sälja sina högteknologiska företag till Kina, kommer att spela en avgörande roll för om regimens målsättningar infrias eller ej.

Kontrasten mot dramatiken i USA:s presidentval kunde inte ha varit större när det kinesiska kommunistpartiets 19:e centralkommitté höll sitt femte plenum i slutet av oktober. I Jingxi Hotel, en välbevakad sovjetisk betongkloss i nordvästra Peking som aldrig varit öppen för allmänheten, hamrades landets politiska framtid för de kommande fem åren fram bakom stängda dörrar.

Det otillgängliga mötet – i närheten av såväl Kinas försvarsministerium som huvudstadens största militärmuseum – resulterade i en sedvanlig kommuniké för analytiker och allmänhet att »tyda tebladen« med. Det vill säga dekryptera det byråkratiska partispråket för att försöka förstå den högsta ledningens politiska prioriteringar.

Just detta plenum var viktigare än på länge, eftersom det handlade om grunderna för Kinas nästa femårsplan, 2021–2025. En plan som kommer antas då den nationella folkkongressen sammanträder i hjärtat av Peking i mars nästa år.

Årets plenum bjöd dock inte på några större överraskningar i form av utrensningar eller politisk omorganisering. President Xi Jinping, som de senaste åren centraliserat makten kring det parti han stärkt sin egen dominans över, fick inga nya titlar eller epitet.

Främsta fokus låg i stället på högteknologi. I den efterföljande kommunikén märktes bland annat frasen »teknologisk självständighet och självtillit«. Landets medier hade tidigare endast nämnt denna harang ett fåtal gånger. Efter plenumet beskrev samma medier konceptet som strategiskt viktigt för Kinas nationella utveckling.

Särskild energi, fortsatte kommunikén, ska läggas på innovation och industriell utveckling i syfte att på egen hand kunna tillverka den högteknologi som framför allt amerikanska sanktioner har hindrat kinesiska företag att komma över.

Detta är ingalunda någon ny kinesisk policy. Redan 2015 presenterades den strategiska industriplanen Made in China 2025, med målsättningen att landet ska bli världsledande inom tio nyckelindustrier. Ett steg i ledet är att öka självförsörjningen av en rad högteknologiska komponenter till 40 procent år 2020, och 70 procent år 2025.

Därför har Kina – framför allt under de två senaste åren – öst pengar över forskningslabb, universitet och högteknologiska företag. Men förutom pengar krävs också tekniskt kunnande. På så vis följer Kina mönstret i ekonomiska framgångssagor som Tyskland eller Japan, där snabb industriell utveckling resulterade i ambitionen att ständigt röra sig uppåt i tillverkningens näringskedja.

Men en metod som kinesiska aktörer utnyttjat bättre än någon annan är att köpa kunskap genom att förvärva utländska företag. Med sitt spetskunnande, sin inställning till frihandel och utländska investeringar, har Europa blivit Kinas favoritmarknad.

Kinesiskt kapital började leta sig främst till Europas södra delar i kölvattnet av den europeiska skuldkrisen för drygt tio år sedan. Redan 2012 översteg Kinas direktinvesteringar inom EU:s 28 medlemsländer10 miljarder euro enligt konsultfirman Rhodium Group. 2016 nådde de sin topp på 37,3 miljarder euro.

Inget särskilt register har dock förts över vem som har investerat eller i vad. Men denna höst släppte ett holländskt data- och konsultbolag, Datenna, den mest kompletta databasen hittills. Under närmare fyra års tid har bolaget gått igenom miljontals dokument, för att kartlägga drygt 650 kinesiska förvärv och avgöra investerarnas relation till Kinas stat. I vissa fall är kopplingen uppenbar. Men ofta är relationen svårare att bedöma. Som när China wafer level CSP corporation förra året köpte 73 procent av holländska Anteryon optical solutions för 32 miljarder euro. Den kinesiska investeraren var i detta fall ett dotterbolag till Suzhou Jingfang semiconductor technology corporation, som är listat på den kinesiska börsen. Genom att närmare undersöka de olika lagren av företagets sammanlänkande ägare, kunde Datenna till slut spåra den egentliga kontrollen till statliga kinesiska företag.

I cirka 40 procent av förvärven i databasen fann Datenna att de kinesiska investerarna antingen var eller hade nära band till statliga aktörer, även om de ofta utgav sig för att vara helt privatägda. Detta gällde framför allt i förvärv inom högteknologiska sektorer.

Vad är då problemet med att statliga kinesiska pengar används för att köpa europeiska högteknologiska företag?

Dels kan förlust av innovation och teknik leda till att Europa förlorar marknadsledande tekniska egenskaper. Dels kan förvärven skapa ett oönskat inflytande av utländska aktörer, i synnerhet om köparna döljer sin identitet.

Men det finns också en politisk aspekt som många anser vara minst lika viktig:

– Man måste se hela perspektivet. Hela frågan med kinesiska investeringar måste kopplas till den globala maktkampen, och vidare till Kinas inrikespolitiska utveckling, säger Oscar Almén, analytiker vid Totalförsvarets forskningsinstitut, till Fokus.

How China is becoming more influential in Europe

An interactive map of China’s state influence on acquisitions in Europe.

Sedan Xi Jinping blev president 2013 har den kinesiska regimen blivit märkbart mer repressiv. På hemmaplan etableras politiska fångläger för miljoner etniska minoriteter. Hänsynslösa kampanjer bedrivs mot meningsmotståndare och civilsamhälle, samtidigt som övervakningen blir alltmer omfattande och sofistikerad.

Utrikes har man ockuperat stora delar av Sydkinesiska havet och eskalerat de militära hoten mot Taiwan. Peking har dessutom trappat upp påverkansoperationerna för att underminera demokratiska system i utlandet. Det egna auktoritära styrelseskicket framhålls öppet som ett alternativ för andra länder att anamma.

»Kina har avsikt och förmåga att försvaga Sveriges handlingskraft«, konstaterar Säkerhetspolisen (Säpo) i sin årsbok. Säpo framhåller Kina tillsammans med Ryssland som det största hotet mot Sverige vad gäller spionage, diplomatiska påtryckningar och elektroniska angrepp.

– Vill man öka kapaciteten för en aktör som blir mer och mer antagonistisk? frågar Almén retoriskt.

Han menar att när Kina uppfattas som ett allt större hot, så blir den kinesiska regimens agerande en del av spelet. Förvärv och investeringar kan därför inte separeras från en större global politisk fråga.

Under Xi Jinping har det också blivit allt svårare att avgöra i vilken utsträckning kinesiska myndigheter utövar inflytande över privata företag. Just ökad kontroll över näringslivet har varit en viktig ingrediens när kommunistpartiet stärkt sitt grepp över det kinesiska samhället.

En särskilt viktig aspekt i sammanhanget är den pågående integreringen mellan militära och civila delar av samhället, som i engelska översättningar av officiella dokument benämns »military-civil fusion«. Denna strategi syftar till att utnyttja landets civila sektor för att utveckla högteknologi med syftet att modernisera militär och säkerhetstjänst.

Utrustning som tidigare endast hanterades av statliga företag med kopplingar till landets militärindustri, tillverkas nu ofta av privata aktörer. De är mer innovativa, och kan dessutom enklare komma över utländsk teknik. Berörda företag får i sin tur hjälp i form av subventioner och annat stöd av staten.

Men integrationen innebär även att privata företag som utvecklar produkter med så kallade dubbla användningsområden – alltså teknik som kan användas i såväl militära som civila sammanhang – har få möjligheter att avstå från att samarbeta med regimen. All teknologi som privata kinesiska aktörer kommer över, kan alltså potentiellt komma en allt mäktigare kinesisk militär och säkerhetstjänst till nytta.

Oscar Almén – som var en av författarna till rapporten Kinesiska bolagsförvärv i Sverige: en kartläggning för Totalförsvarets forskningsinstitut i november i fjol – illustrerar det hela med ett svenskt exempel. 2017 köpte det kinesiska drönarföretaget DJI Technology corporation en majoritetsandel i den svenska kameratillverkaren Hasselblad, världskänd för sin knivskarpa optik. Förvärvet ledde till ökad kapacitet för kameran i företagets drönare, vilka kan användas av såväl militär som säkerhetstjänst.

Integreringen av militär och civil sektor blev nationell politik då den 2015 skrevs in i Kinas trettonde femårsplan, 2016–2020. Två år senare tog Xi Jinping personligen kontroll över projektet genom att etablera en särskild kommission för integrering av militär och civil utveckling, där han själv utsågs till ordförande.

Strategin har nämnts i varje årligt tal som premiärminister Li Keqiang hållit inför Kinas lagstiftande församling sedan 2014 – med undantag för i år. Den främsta anledningen till undantaget kan vara att omvärlden ser med misstänksamhet på integreringen. Det kan vara därför som kinesiska myndigheter börjat tala tystare om syftet med inhämtandet av utländsk teknik; vare sig Made in China 2025 eller den så kallade Tusen talangernas plan för att värva forskare från utlandet till Kina nämns inte längre i officiella sammanhang.

För något årtionde sedan så välkomnades kinesiska investeringar med öppna europeiska armar. Inom EU sågs även försäljningen av viktig infrastruktur till kinesiska investerare i regel som något positivt. Det resulterade till exempel i att en av Europas största hamnar, i Piraeus, sedan 2009 ägs av ett statligt kinesiskt företag – Cosco shipping, som nu ansvarar för tusentals grekiska arbetstillfällen samt faciliteterna där en betydande del av landets handel äger rum.

Men det är inte infrastruktur, utan Kinas ökade behov av avancerad högteknologi som förändrat tongångarna inom unionen. Från att knappt alls ha diskuterats i någon större utsträckning, så har kinesiska investeringar och förvärv blivit en viktig säkerhetsfråga.

Därför införde EU ett nytt ramverk den 11 oktober i syfte att uppmärksamma potentiella säkerhetsrisker med utländska investeringar. Enligt Europakommissionen är detta nödvändigt för att »skydda Europas strategiska intressen samtidigt som EU:s marknad ska kunna fortsätta vara öppen för investeringar«.

Det är inte bara Europakommissionen som framhåller EU som en av världens mest öppna marknader. Även talespersoner i unionen för Kinas handelskammare har beskrivit Europa som en särskilt öppen marknad.

Europa är extra lukrativt då det här inte finns samma mekanismer för granskning som i många andra länder med högteknologisk kompetens. Exempelvis har USA sedan det kalla krigets dagar haft en särskild kommission – Committee on foreign investments in the US (CFIUS) – som fick ytterligare befogenheter att blockera utländska förvärv på säkerhetsmässiga grunder, när president Donald Trump 2018 undertecknade en ny lag som främst riktade sig mot kinesiska investerare.

I samband med lanseringen av det nya ramverket i oktober, underströk Europakommissionens vice ordförande, Valdis Dombrovskis, att inte heller EU:s öppna marknad är villkorslös.

Det finns fler anledningar att tro att det nya ramverket främst är riktat mot Kina:

– Kina nämns inte vid namn [av Europakommissionen, reds anm], men i praktiken är det uppenbart att det är Kinas aktiviteter i Europa och omvärlden det handlar om. Det finns ingen motsvarighet till Kina, vars ekonomiska kapacitet är helt avgörande. Ryssland finns knappt med i statistiken över utländska företagsinvesteringar i Sverige, säger Oscar Almén.

Almén förklarar att det i EU:s fall inte handlar om någon lagstiftning, utan blott ett regelverk som medlemsstaterna har att förhålla sig till. Eftersom den egentliga beslutsrätten fortfarande ligger på nationell nivå så kan ramverket inte jämföras med amerikanska CFIUS. Dombrovskis kunde därför inte göra mycket mer än att uppmana unionens medlemsländer till samarbete för att »skydda viktiga europeiska tillgångar och hela vår kollektiva säkerhet«.

Tyskland toppar Datennas nya databas, med 174 företag som förvärvats av kinesiska investerare. Sedan kommer Storbritannien med 102 och Frankrike med 69. Sverige är överrepresenterat; med 36 företag som köpts upp av Kina sedan 2010 ligger vi på sjätte plats.

Enligt Oscar Almén är det inte särskilt märkligt att Sverige, liksom stora delar av norra Europa, är överrepresenterat i sammanhanget. Vi är traditionellt starka inom områden som informationsteknik, fordon, bioteknik, hälsa och andra områden som kinesiska myndigheter framhållit som prioritet för utländska företagsförvärv.

Av de drygt 650 fallen som Datenna kartlagt är investeringar i maskinsektorn allra vanligast med 80 förvärv. På andra plats kommer bilindustri och transportsektor med 76 affärer. Något som i Sverige lett till att kinesiska Geely nu ombesörjer en viktig del av västkustens ekonomi genom ägandeskapet av Volvo Personvagnar.

Bland andra kinesiska investeringar som uppmärksammats i svenska medier finns Stockholms tunnelbana och Arlanda Express. Scenarier målas upp där Kina nu kan störa viktig infrastruktur – eller låta bli att visa regimkritiska filmer på svenska biografer, sedan konglomeratet Dalian Wanda group köpt upp Nordic cinemas i en affär som innefattar SF Bio.

Men Oscar Almén påpekar att det inte nödvändigtvis finns något bakomliggande syfte med investeringar i just infrastruktur:

– Även om det aldrig är bra att lägga för många ägg i samma korg, så kan dessa investeringar lika gärna vara ekonomiskt betingade.

Säpo understryker i sin årsbok att Kin är intresserat av strategiska uppköp av våra energi- och teknikföretag i syfte att uppnå sina egna femårsplaner – snarare än av Sverige som land.

De svenska förvärven är viktiga för ett företag som Huawei, som är ett typexempel på integreringen mellan civila och militära sektorer i Kina. Huawei utger sig för att vara en privat aktör – men har samtidigt nära band till Kinas stat och militär. Dess utrustning förser kunder med snabba telenätverk och billig telefoni – men används även för att övervaka etniska minoriteter i regionen Xinjiang, där inlåsningen av religiösa folkgrupper just nu äger rum.

Förutom 5G, är Huawei en av världens största tillverkare av smarta telefoner. Företaget producerar cirka 16 procent av världens mobiltelefoner, och toppade tidigare i år den globala försäljningen innan sydkoreanska Samsung i somras återtog förstaplatsen. Men utan chip, halvledare och andra tekniska komponenter från utländska tillverkare så får Huawei problem att alls tillverka såväl 5G-utrustning som smarta telefoner.

I oktober lanserade Huawei sin senaste smarta telefon, Mate 40, en utmanare till Apples Iphone 12. Risken finns dock att den kan bli företagets sista smarta telefon. Amerikanska sanktioner, som trädde i kraft för ett par månader sedan, förbjuder även företag i länder som Taiwan och Sydkorea att exportera de komponenter som Huawei behöver för tillverkningen.

I samband med lanseringen av Mate 40 bedömde Jeff Pu, teknikanalytiker vid GF Securities, att Huawei har nog med mikrochipp för att tillverka ytterligare 80 miljoner smarta telefoner. Ett lager som tros räcka till mars eller april nästa år.

Därför planerar Huawei nu att öppna en egen fabrik för mikrochipp i Shanghai, rapporterade Financial Times i slutet av oktober. Tidningen citerade analytiker som menar att fabrikens syfte är att säkra de halvledare som Huawei behöver för sin långsiktiga överlevnad.

Men Huawei har aldrig tidigare tillverkat mikrochipp. Trots att företaget sedan en tid investerat i den inhemska halvledarindustrin så finns ännu inte den den nödvändiga kunskapen i Kina. Det är därför oklart när Huawei på egen hand klarar av att tillverka komponenter sofistikerade nog att göra företaget oberoende av utländsk teknik. Men kompetensen från företag som Norstel, Silex och Ascatron utgör tveklöst hjälp på traven.

Särskilt som det blir allt svårare att förvärva från andra delar av världen. För tre år sedan använde sig Donald Trump av CFIUS för att stoppa ett kinesiskt bud på Lattice, en amerikansk tillverkare av halvledare. Året innan nyttjade Barack Obama samma lagstiftning för att stoppa en kinesisk fond från att köpa halvledartillverkaren Aixtron i Tyskland. Detta möjliggjordes av att det tyska företaget har ett dotterbolag i USA.

Tyskland, Storbritannien och Frankrike är några av de europeiska länder där myndigheterna på senare tid genom ny lagstiftning fått möjlighet att stoppa utländska förvärv av privata företag. I Sverige fanns tidigare mekanismer för granskning av utländska direktinvesteringar, vilka avskaffades 1992. Ett beslut som hade med EU-medlemskapet och en ny kontext av nationell säkerhet efter det kalla krigets slut att göra.

Med anledning av de nya omständigheterna har regeringen startat en utredning angående nya mekanismer för granskning. Inspektionen för strategiska produkter – alltså den statliga förvaltningsmyndigheten ISP – ska vara den svenska myndighet som sköter granskningen. Utredningen ska vara klar i vår, och en ny lagstiftning väntas träda i kraft nästa år.

Det finns en säkerhetsskyddslag från 2018 i syfte att förhindra förvärv som kan vara skadliga för Sveriges nationella säkerhet. Även den lagen uppdateras just nu. Ambitionen är att skapa ett slags lapptäcke som gör att inga oönskade investeringar ska undslippa myndigheternas radar.

Oscar Almén tillstår dock att debatten blir knepig:

– Investeringarna kan vara ekonomiskt förtjänstfulla, men det är inte det som är problematiken. Sverige kan inte ta hänsyn bara till det ekonomiska utan måste överväga vilka riskerna är.

Det är svårt att bedöma vilka förvärv som ökar Kinas tekniska förmåga. Frågor som måste ställas är var man drar gränsen för en känslig sektor, och vad det är man vill skydda.

– Om man inte ser något intresse av att aktören i fråga stärker sin kapacitet för högteknologi, så finns det en hel del företag som kan klassas som känsliga, konstaterar Almén.

Situationen kompliceras av att bevisledningen är svår. Almén har i sin forskning på området undersökt om det finns ett så kallat »smoking gun«, alltså ett exempel som tydligt visar på problematiken. Men sakens natur – med hemlig utveckling i icke-transparenta bolag – försvårar. De verkliga fördelarna med förvärv av högteknologiska bolag kanske blir tydliga först flera år fram i tiden, och då efter en gradvis process.

»Ett svart hål vad gäller data.« Så beskrev Annemie Turtelboom vid European court of editors, en övervakningsinstans för EU, nyligen de kinesiska investeringarna i europeiska unionen. Detta beror delvis på att det från europeiskt håll saknas mekanismer för att kartlägga förvärven:

– Det här med kartläggning är svårt. Det behöver inte handla om att företag vill mörka aktiviteter. Ett av problemen är att det saknas statistik och register, säger Oscar Almén.

Kinas investeringar i Europa upplevdes ju för bara ett årtionde sedan inte alls som problematiska – snarare tvärtom. De har därför inte registrerats på något särskilt vis, än mindre har det förts statistik över investerarnas relation till kinesiska myndigheter.

Arbetet med granskning och kartläggning som nu tar vid försvåras av komplexiteten inom kinesiska företag; olika lager av ägarskap genom investeringsfonder och svårplacerade politiska instanser som gör det svårt att veta var den egentliga makten finns. Det är vidare problematiskt att man från Kinas håll har börjat uppfatta skepsisen inom EU att överlåta teknik med dubbla användningsområden till kinesiska företag.

– När man börjar gräva visar det sig att det ofta är andra kinesiska företag som äger de företag som investerar i Sverige, så man skyltar inte direkt med ägarskapet från kinesiskt håll, säger Oscar Almén.

Geely är ett exempel på ett kinesiskt företag som inte är registrerat i Kina utan på Caymanöarna. Många kinesiska förvärv går också obemärkt förbi genom att de slutförs genom europeiska dotterbolag.

Datenna har gjort bedömningen av investerarnas koppling till staten genom att utreda hur stort myndigheternas ägande i den kinesiska köparen är, samt huruvida de ägare som kan kopplas till staten bedöms vara strategiska investerare. Men det finns hundratals mindre förvärv och sammanslagningar som är svåra att spåra. Datenna noterar att såväl prislapp som värdering saknas i många av affärerna.

Kinesiska bolagsförvärv i Sverige: en kartläggning, som Oscar Almén sammanställde tillsammans med Jerker Hellström och Johan Englund vid Totalförsvarets forskningsinstitut, listade 51 svenska företag som kinesiska bolag nu har kontroll över efter förvärv sedan 2002. Ytterligare 14 företag har fått kinesiska minoritetsägare.

Flera av förvärven finns inte med i Datennas databas, som därmed är långt ifrån komplett. Inte heller rapporten från Totalförsvarets forskningsinstitut över förvärven i Sverige är komplett; det skulle krävas ännu mer arbete för att identifiera samtliga kinesiska investeringar här.

Icke desto mindre går flera trender att utläsa från Totalförsvarets forskningsinstituts studie. Över hälften av alla svenska företag som köpts upp av kinesiska investerare återfanns inom högteknologiska industrier. Oscar Almén påpekar att detta egentligen inte är särskilt märkligt:

– Den kinesiska staten har ju tydligt formulerat vilka områden man siktar på med sina investeringar inom högteknologi, samt att en stor del av pengarna kommer från staten. Man gör helt enkelt vad man har sagt att man ska göra.

2018 avsatte kinesiska myndigheter 300 miljarder dollar till Made in China 2025. Efter det har ännu mer pengar tillkommit, och då är planen bara en av flera liknande med fokus på högteknologi. De omfattar inte ens infrastrukturinvesteringarna i Europa, eller för den delen globalt via jätteprojektet med »de nya sidenvägarna«.

Att döma av kommunikén efter femte plenumet för ett par veckor sedan, finns inga planer på att sakta ner utvecklingen i Kina. Militärens modernisering ska snabbas på till 100-årsjubileet av bildandet av Folkets befrielsearmé år 2027. Till år 2035 ska Kina uppnå »socialistisk modernisering«. En av målsättningarna till samma år är att landets ekonomi ska dubblas från nuvarande nivå, och därmed passera den amerikanska i storlek. Allt detta – troligtvis – med Xi Jinping fortfarande vid rodret.

Alldeles oavsett vem som sitter i Vita huset så upplever Peking inte längre USA som en pålitlig samarbetspartner. Samtidigt har Xis politik försämrat relationen de senaste två åren med EU, Japan, Kanada, Australien och en rad länder med tekniskt och akademiskt kunnande.

Enligt kommunikén ska utländska investeringar och utländsk teknologi spela mindre roll för Kinas utveckling i framtiden. Världens första moderna socialistiska supermakt ska vara självförsörjande i alla aspekter. Huruvida Europa fortsätter sälja sina högteknologiska företag till Kina, kommer att spela en avgörande roll för om regimens målsättningar infrias eller ej.