När unga mattesnillen överlistade finanseliten

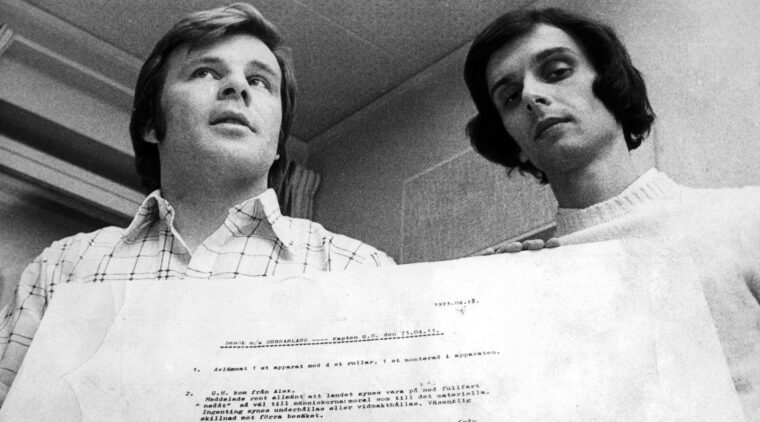

Bild: Peter Nordahl/TT (1997)

När Pär Sandå i slutet av 1990-talet första gången träffade Erik Penser förde finansmannens nya fondkommissionärsfirma en blygsam tillvaro i skuggan av etablissemanget. Via en medarbetare hade Penser hört talas om Pär Sandå, och bjöd in honom till ett möte i sitt hörnkontor ovanför Biblioteksgatan i Stockholm. Penser, som vanligtvis var försiktig med alkoholen, bjöd på Skåne Akvavit som för att högtidlighålla det gemensamma ursprunget. Pär Sandå var inte helt bekväm med omständigheterna. Finansmarknaden förändrades, och den konservatism som hade präglat 1980-talet hade långsamt börjat tvättas ur bankernas sammetsgardiner.

De anrika bankirfirmor som en gång hade utgjort kärnan i Stockholms finansiella liv hade antingen gått under eller fusionerats till mer själlösa strukturer. Erik Penser, å andra sidan, var målmedvetet anglofil, fläckfritt utstyrd i sina mörka kostymer.

Kontoret i Stockholm var som ett museum, som om Penser var tveksam till att erkänna tidens gång. Det var upplagt för en kulturell konflikt.

På 1990-talets snabbrörliga marknad hade Pär Sandå och hans vänner vant sig vid att äta lunch framför datorn. När de sedan slutade på banken, och inte hade några kolleger att förhålla sig till, hade de struntat i industrins normer. »När man tänker på det så är det vansinnigt att det ska sitta en massa människor på ett kontor, klädda i kostym. Det är lite pretentiöst till och med«, säger Pär Sandå.

»Så jag sa till Erik, ›bara så att du vet, ibland har vi jeans på jobbet och snusar lite‹.« Finansmannen, uppenbarligen medveten om sin stil, svarade: »Jag gillar kritstrecksrandig kostym, hoppas ni inte tar illa upp.«

Med de orden hade Erik Penser tagit pengar som han knappt hade kvar, och försett Pär och hans vänner med ett lån på 50 miljoner kronor.

Våren 1998 satt de sex våningar ovanför en pianobutik på Kungsgatan i Stockholm. Bolaget hette Andrimner. Erik Penser hade för vana att döpa sina bolag med inspiration från den nordiska mytologin. Pär och hans vänner ägde halva bolaget genom ett optionsavtal, men pengarna de handlade med var finansmannens. Affärsidén, utan förskönande omskrivningar, var att tjäna pengar på pengar. Det var ett hörn av samhällsekonomin som för den vidare allmänheten inte var särskilt synligt. Men aktiemarknaden erbjöd stora möjligheter för den som verkligen tittade. Mot slutet av 1990-talet satt svenska folket på ett berg av pengar. Tillsammans hade hushållen 400 miljarder kronor i aktier, och knappt 300 miljarder i aktiefonder; de hade 390 miljarder kronor i olika former av privata försäkringar, och ytterligare 400 miljarder kronor i kollektiva försäkringar. Sammantaget satt hushållen på dryg sex gånger mer pengar än 1980.

Något hade hänt. Börsen var inte längre en plats dit företagen vände sig för att hitta kapital – det var en plats dit hushållens pengar skickades för att växa. Där skyfflades sedan tillgångarna runt mellan olika aktier i enlighet med förvaltarnas bästa gissningar om framtiden. Och varje gång kapitalet bytte fot, började aktiekurserna att fluktuera.

Börsen var på det sättet inte mer sofistikerad än marknaden för färskpotatis: När säsongen var ny och utbudet begränsat, var priset högt. När knölarna skördades, och utbudet ökade, sjönk priset. Den som kunde förutspå åt vilket håll aktierna skulle röra sig, kunde tjäna pengar genom att köpa eller sälja före resten av marknaden.

Det uppenbara problemet var att akademin redan hade fastslagit att just det inte var möjligt. Forskare som Louis Bachelier och hans följeslagare betraktade marknaden som effektiv, vilket var ett annat ord för att det var lönlöst att försöka överlista den.

Kanske var Pär Sandå för optimistiskt lagd för att köpa sådan fatalism, men efter att ha stirrat på en skärm i tio år tyckte han att forskarnas teorier var nonsens. »Jag tror inte på det där. Det finns ingen gravitation som gör att allt måste se ut på ett visst sätt, utan det måste först finnas folk som gör att marknaden blir effektiv.«

Vad han egentligen avsåg var att aktiepriser i slutänden var en följd av människors beteenden. Och därför var också systemet föremål för mänskliga drifter – vanföreställningar, prestige, förnekelse och hopp. Att spekulera i aktier var inte bara en studie av siffror. Mest av allt var det en studie av människor. Människor som köpte, och människor som sålde.

»Du är Sherlock Holmes. Du är en detektiv som går omkring med ditt förstoringsglas. Vad är bilden? Vad är verkligheten? Och vad tror andra att verkligheten är?«

Många år senare bar Pär Sandå fortfarande tydligt i minnet hur han i mitten av 1980-talet klev in på ett bankkontor i Kristianstad. Innan datorer ställdes ut på bankkontoren fick allmänheten nöja sig med handskrivna listor som anslogs efter att de senaste kurserna lästes upp i Sveriges Radio. Pär kollade då och då om aktiepriserna hade förändrats. Sedan hade han ställt en annorlunda fråga till bankpersonalen: »En dag frågade jag bara om de hade de där kurslistorna arkiverade«, säger Pär Sandå. »Expediten undrade hur mycket jag ville ha, och jag svarade: Ge mig allt ni har.«

Det svenska utbudet av finansböcker var begränsat, men Pär Sandå hade läst en bok om teknisk analys – konsten att tyda aktiegrafer. Men när han ville ha egna grafer att tyda, hade det inte funnits några att öva på.

Den dagen i Kristianstad hade han fått ut tre pärmar med de dagliga kursnoteringarna för Stockholmsbörsens trettio mest omsatta aktier under tre år. Därefter hade han begett sig till en kopiator. Han hade lyft på locket, tagit ut ett original ur bankens pärm, placerat det på glaset, stängt locket, tagit en kopia, öppnat locket, tagit ut originalet, lagt tillbaka det i pärmen, slagit hål i kopian och placerat den i en egen pärm. Sedan hade han upprepat proceduren knappt tusen gånger, tills han hade en egen kopia av varje lista.

Efter att ha återlämnat originalen till banken, hade han i en lokal pappershandel införskaffat millimeterrutat papper i A3-format, en linjal och en penna med utbytbara stift. Sedan hade han slagit sig ner vid föräldrarnas köksbord, kokat en kanna kaffe, stoppat in en snus under läppen, och börjat rita egna stapeldiagram.

Handelsdag för handelsdag hade han fört in priserna på pappret. Med tre års statistik, trettio aktier och omkring tvåhundrafemtio handelsdagar per år, rörde det sig om drygt tjugo tusen noteringar. Ibland hade en aktie gått upp så mycket att staplarna vandrade utanför papprets överkant. Då tog han fram ett nytt papper, fäste det vid det första med genomskinlig tejp, och fortsatte att rita.

Föräldrarna hade luttrat betraktat hur sonen försjönk i en ny fritidssyssla.

De närmade sig tillvaron som egenföretagare i finansbranschen som försiktiga hemkunskapslärare. De gjorde en konservativ budget, och kom tillsammans överens om att hålla kostnaderna nere.

»Vi var så bekymrade över att spendera för mycket. Ingenting var värt att köpa. Ingenting, för vi var så rädda att det inte skulle gå bra«, säger Pär Sandå.

Till kontoret införskaffade de en begagnad whiteboard med slitet ytskikt, och utfärdade ett dekret om att endast viktiga saker fick antecknas på den. Inte ens kontorsmaterial rymdes i budgeten, så länge det gick att komma över gratis. »Om du gick till en bank och lyssnade på någon Volvoanalytiker så var det obligatoriskt att komma tillbaka med sex pennor«.

Allt var i stora delar på plats när de oväntat fick leverans av en äkta handknuten matta tillsammans med en faktura på 47 000 kronor. Beställaren, läste de, var Erik Penser, vars bestämda uppfattning var att en äkta matta var nödvändigt för att kunna ha trevligt på kontoret. »Vi fick panik, men Erik sa bara: Ska man köpa en matta, Pär, så har jag den erfarenheten att köper du kvalitet, så kan du ha den hela livet. Så vi köpte mattan, men ingen vågade gå på den.«

De hade börjat fatta intresse för en intellektuell utmaning. De hade frågat sig om det gick att förutse aktiemarknadens rörelser genom att studera stapeldiagram. Inte genom att vila ögonen på dem, utan genom att verkligen försöka förstå det spel som pågick bakom dem. Omsorgsfullt hade de studerat glidande medelvärden och andra indikatorer som kunde konstrueras och illustrera genom att utsätta aktiepriserna för matematiska beräkningar.

De hade testat nya strategier genom att låta datorer idissla gamla börskurser nätterna igenom, för att sedan på morgonen gå till kontoret och studera resultatet.

»Då kunde du kanske se att strategin gav 17 procents avkastning, med 35 procent vinst affärer och 65 procent förlustaffärer«, säger Pär Sandå. Sedan hade de modiferat strategin i hopp om att i samma underlag få bort en dålig affär och lägga till en bra. »Sedan körde vi det en natt till, sprang till jobbet, och då var det uppe i 18,2 procents avkastning.«

Senare i livet skulle Pär Sandå vara av den meningen att ska man ägna sig åt aktiehandel, så ska man också närma sig sysselsättningen på samma sätt som om man skulle driva en korvkiosk: man ska lära sig allt som är värt att veta om korv. Man ska lära sig hur korvmarknaden fungerar, och man ska ha en plan för vad man gör om affärerna inte går bra. »En del säger: det är svårt på börsen nu. Jag har hört det i tjugofem år. Men varför skulle det vara lätt?« säger Pär Sandå. »Du ska nog inte driva din kiosk utan affärsplan, men du ska nog inte göra det här utan affärsplan heller«. Problemet var att de flesta inte närmade sig marknaden med den inställningen. På pappret var det ju enkelt, men vad händer egentligen om en aktie inte går upp, utan ner? Och vad händer i hjärnan när en aktie gå upp, men av helt andra skäl än dem man hade föreställt sig?

Med åren hade forskningen konstaterat att människan har en osviklig benägenhet att låta delar av verkligheten bekräfta förutfattade meningar. Exempel: Du köper en aktie för 50 kronor med övertygelsen att den är värd 100 kronor. Sedan finner du att den plötsligt har gått upp till 70 kronor. Men innebär det verkligen att du hade rätt? För den vars avsikter är att leva på aktiehandel är hjärnan inte bara ett hjälpmedel, utan också ett distinkt hot. På banken hade de varit kolleger med en man som var så negativ i sin syn på framtiden att han vägrade erkänna förekomsten av positiva nyheter. »Han läste tidningen på ett speciellt sätt«, säger Pär Sandå. »Han hoppade helt enkelt över allt som var positivt, men läste allt det negativa minutiöst.«

Andra gånger var det siffrorna i sig, inte värdena de representerade, som satte hjärnan ur spel. Exempel: Du väljer att inte köpa en aktie eftersom den har gått upp 50 procent. Men innebär det verkligen att den är dyr? Alla aktier som har gått upp 100 procent har en gång i tiden varit upp 50 procent. Precis på samma sätt som att en aktie som har fallit 50 procent, en gång har fallit 20 procent. »Folk är inte i verkligheten«, säger Pär Sandå. »95 procent av alla småsparare tar hem vinsten direkt, men rider förlusterna tills det är slut på kontot.«

Det var med sådana frågeställningar i bakhuvudet som de på allvar började ifrågasätta marknadens kulturella dogmer. Och utan bankledningarnas skepticism hade de plötsligt all tid i världen att försöka förstå sig på hur den egentligen fungerade.

Under 1900-talet hade datorernas beräkningskapacitet ökat exponentiellt. Och i takt med att beräkningskapaciteten ökade och priserna sjönk, hittade datorerna nya områden att kolonisera. Finansmarknaden stod långt fram i kön, och en hel generation ingenjörer och tekniker blev plötsligt villebråd på en ny arbetsmarknad. De klagade inte.

Claes-Henrik Julanders uppgift i det nya företaget blev bland annat att förse handlarna med beslutsstöd, vilket inte sällan gick ut på att låta datorer bearbeta stora mängder data. När de nu hade föresatt sig att montera ner aktiemarknaden för att förstå dess minsta beståndsdelar, utvecklade Claes-Henrik en simulator i Visual basic där handlarna kunde torrsimma genom marknaden. I simulatorn visades gamla aktiekurser i form av stapeldiagram, och utmaningen de antog var att i varje ögonblick tvinga sig till att ha en åsikt om i vilken riktning aktien var på väg. »Det var en extremt pragmatisk teknik«, säger Pär Sandå. »Om aktien har två uppåtgående staplar i rad, är det då större sannolikhet att den tredje också är upp än ner? Och sedan började vi leta efter situationer som såg ut exakt så.«

I Julanders simulator kunde de satsa en, två eller tre miljoner fiktiva kronor, på långa eller korta positioner. »Vi satt där som arkeologer och plöjde diagram i timmar. Vi lärde oss att när något ser ut på ett visst sätt, så kunde vi också förstå vad som skulle kunna hända. Det var som en flygsimulator, och vi körde den till döddagar.«

Med Julanders simulator började de genomföra en strategi som utgick ifrån det faktum att aktier sällan rör sig epileptiskt i sidled, utan att de ofta rör sig upp eller ner i korta eller långvariga trender. Utmaningen var att med hjälp av mönsterigenkänning identifiera trenderna så tidigt som möjligt, och om omständigheterna var de rätta, köpa aktier som de bedömde var på väg upp, och blanka aktier som de trodde var på väg ner.

Det senare var en del av finansmarknadens inre maskineri, och innebar att man som spekulant lånade aktier från fondkommissionen för att sedan sälja dem. Längre fram var förhoppningen att köpa tillbaka dem billigt, så att de till sist kunde lämnas tillbaka. Nästa utmaning, i den mån de hade haft rätt, var att följa med trenden så länge den varade, och inte minst att hoppa av i tid. I ett försök att beskriva verksamheten liknar Pär Sandå aktierna vid patienter, och sig själv och sina kolleger vid ronderande läkare. »Du är som en doktor och går runt på avdelningen och klämmer och känner«, säger han.

Försommaren 1998 hade de handlat aktier i tre månader och var mer eller mindre tillbaka där de hade börjat. Bra dagar kunde de gå från kontoret efter att ha tjänat 100 000 kronor. Andra hade de förlorat det dubbla. Men i takt med att de borrade sig ner i aktiemarknadens inre började arbetet successivt att ge resultat.

På sensommaren 1998 kulminerade den

finansiella krisen i Ryssland, och hedgefonden Long term capital management gick under. Turbulensen spred sig över den finansiella världen, och börserna tumlade utför.

Men nu upplevde de för första gången att de kanske var något på spåren. De blankade aktier i nedgången, och lyckades köpa när det vände upp. Den hösten tjänade de 30 miljoner kronor.

»Det blev kaos överallt, men då kände vi för första gången: det här fungerar ju.«

När Pär Sandå i slutet av 1990-talet första gången träffade Erik Penser förde finansmannens nya fondkommissionärsfirma en blygsam tillvaro i skuggan av etablissemanget. Via en medarbetare hade Penser hört talas om Pär Sandå, och bjöd in honom till ett möte i sitt hörnkontor ovanför Biblioteksgatan i Stockholm. Penser, som vanligtvis var försiktig med alkoholen, bjöd på Skåne Akvavit som för att högtidlighålla det gemensamma ursprunget. Pär Sandå var inte helt bekväm med omständigheterna. Finansmarknaden förändrades, och den konservatism som hade präglat 1980-talet hade långsamt börjat tvättas ur bankernas sammetsgardiner.

De anrika bankirfirmor som en gång hade utgjort kärnan i Stockholms finansiella liv hade antingen gått under eller fusionerats till mer själlösa strukturer. Erik Penser, å andra sidan, var målmedvetet anglofil, fläckfritt utstyrd i sina mörka kostymer.

Kontoret i Stockholm var som ett museum, som om Penser var tveksam till att erkänna tidens gång. Det var upplagt för en kulturell konflikt.

På 1990-talets snabbrörliga marknad hade Pär Sandå och hans vänner vant sig vid att äta lunch framför datorn. När de sedan slutade på banken, och inte hade några kolleger att förhålla sig till, hade de struntat i industrins normer. »När man tänker på det så är det vansinnigt att det ska sitta en massa människor på ett kontor, klädda i kostym. Det är lite pretentiöst till och med«, säger Pär Sandå.

»Så jag sa till Erik, ›bara så att du vet, ibland har vi jeans på jobbet och snusar lite‹.« Finansmannen, uppenbarligen medveten om sin stil, svarade: »Jag gillar kritstrecksrandig kostym, hoppas ni inte tar illa upp.«

Med de orden hade Erik Penser tagit pengar som han knappt hade kvar, och försett Pär och hans vänner med ett lån på 50 miljoner kronor.

Våren 1998 satt de sex våningar ovanför en pianobutik på Kungsgatan i Stockholm. Bolaget hette Andrimner. Erik Penser hade för vana att döpa sina bolag med inspiration från den nordiska mytologin. Pär och hans vänner ägde halva bolaget genom ett optionsavtal, men pengarna de handlade med var finansmannens. Affärsidén, utan förskönande omskrivningar, var att tjäna pengar på pengar. Det var ett hörn av samhällsekonomin som för den vidare allmänheten inte var särskilt synligt. Men aktiemarknaden erbjöd stora möjligheter för den som verkligen tittade. Mot slutet av 1990-talet satt svenska folket på ett berg av pengar. Tillsammans hade hushållen 400 miljarder kronor i aktier, och knappt 300 miljarder i aktiefonder; de hade 390 miljarder kronor i olika former av privata försäkringar, och ytterligare 400 miljarder kronor i kollektiva försäkringar. Sammantaget satt hushållen på dryg sex gånger mer pengar än 1980.

Något hade hänt. Börsen var inte längre en plats dit företagen vände sig för att hitta kapital – det var en plats dit hushållens pengar skickades för att växa. Där skyfflades sedan tillgångarna runt mellan olika aktier i enlighet med förvaltarnas bästa gissningar om framtiden. Och varje gång kapitalet bytte fot, började aktiekurserna att fluktuera.

Börsen var på det sättet inte mer sofistikerad än marknaden för färskpotatis: När säsongen var ny och utbudet begränsat, var priset högt. När knölarna skördades, och utbudet ökade, sjönk priset. Den som kunde förutspå åt vilket håll aktierna skulle röra sig, kunde tjäna pengar genom att köpa eller sälja före resten av marknaden.

Det uppenbara problemet var att akademin redan hade fastslagit att just det inte var möjligt. Forskare som Louis Bachelier och hans följeslagare betraktade marknaden som effektiv, vilket var ett annat ord för att det var lönlöst att försöka överlista den.

Kanske var Pär Sandå för optimistiskt lagd för att köpa sådan fatalism, men efter att ha stirrat på en skärm i tio år tyckte han att forskarnas teorier var nonsens. »Jag tror inte på det där. Det finns ingen gravitation som gör att allt måste se ut på ett visst sätt, utan det måste först finnas folk som gör att marknaden blir effektiv.«

Vad han egentligen avsåg var att aktiepriser i slutänden var en följd av människors beteenden. Och därför var också systemet föremål för mänskliga drifter – vanföreställningar, prestige, förnekelse och hopp. Att spekulera i aktier var inte bara en studie av siffror. Mest av allt var det en studie av människor. Människor som köpte, och människor som sålde.

»Du är Sherlock Holmes. Du är en detektiv som går omkring med ditt förstoringsglas. Vad är bilden? Vad är verkligheten? Och vad tror andra att verkligheten är?«

Många år senare bar Pär Sandå fortfarande tydligt i minnet hur han i mitten av 1980-talet klev in på ett bankkontor i Kristianstad. Innan datorer ställdes ut på bankkontoren fick allmänheten nöja sig med handskrivna listor som anslogs efter att de senaste kurserna lästes upp i Sveriges Radio. Pär kollade då och då om aktiepriserna hade förändrats. Sedan hade han ställt en annorlunda fråga till bankpersonalen: »En dag frågade jag bara om de hade de där kurslistorna arkiverade«, säger Pär Sandå. »Expediten undrade hur mycket jag ville ha, och jag svarade: Ge mig allt ni har.«

Det svenska utbudet av finansböcker var begränsat, men Pär Sandå hade läst en bok om teknisk analys – konsten att tyda aktiegrafer. Men när han ville ha egna grafer att tyda, hade det inte funnits några att öva på.

Den dagen i Kristianstad hade han fått ut tre pärmar med de dagliga kursnoteringarna för Stockholmsbörsens trettio mest omsatta aktier under tre år. Därefter hade han begett sig till en kopiator. Han hade lyft på locket, tagit ut ett original ur bankens pärm, placerat det på glaset, stängt locket, tagit en kopia, öppnat locket, tagit ut originalet, lagt tillbaka det i pärmen, slagit hål i kopian och placerat den i en egen pärm. Sedan hade han upprepat proceduren knappt tusen gånger, tills han hade en egen kopia av varje lista.

Efter att ha återlämnat originalen till banken, hade han i en lokal pappershandel införskaffat millimeterrutat papper i A3-format, en linjal och en penna med utbytbara stift. Sedan hade han slagit sig ner vid föräldrarnas köksbord, kokat en kanna kaffe, stoppat in en snus under läppen, och börjat rita egna stapeldiagram.

Handelsdag för handelsdag hade han fört in priserna på pappret. Med tre års statistik, trettio aktier och omkring tvåhundrafemtio handelsdagar per år, rörde det sig om drygt tjugo tusen noteringar. Ibland hade en aktie gått upp så mycket att staplarna vandrade utanför papprets överkant. Då tog han fram ett nytt papper, fäste det vid det första med genomskinlig tejp, och fortsatte att rita.

Föräldrarna hade luttrat betraktat hur sonen försjönk i en ny fritidssyssla.

De närmade sig tillvaron som egenföretagare i finansbranschen som försiktiga hemkunskapslärare. De gjorde en konservativ budget, och kom tillsammans överens om att hålla kostnaderna nere.

»Vi var så bekymrade över att spendera för mycket. Ingenting var värt att köpa. Ingenting, för vi var så rädda att det inte skulle gå bra«, säger Pär Sandå.

Till kontoret införskaffade de en begagnad whiteboard med slitet ytskikt, och utfärdade ett dekret om att endast viktiga saker fick antecknas på den. Inte ens kontorsmaterial rymdes i budgeten, så länge det gick att komma över gratis. »Om du gick till en bank och lyssnade på någon Volvoanalytiker så var det obligatoriskt att komma tillbaka med sex pennor«.

Allt var i stora delar på plats när de oväntat fick leverans av en äkta handknuten matta tillsammans med en faktura på 47 000 kronor. Beställaren, läste de, var Erik Penser, vars bestämda uppfattning var att en äkta matta var nödvändigt för att kunna ha trevligt på kontoret. »Vi fick panik, men Erik sa bara: Ska man köpa en matta, Pär, så har jag den erfarenheten att köper du kvalitet, så kan du ha den hela livet. Så vi köpte mattan, men ingen vågade gå på den.«

De hade börjat fatta intresse för en intellektuell utmaning. De hade frågat sig om det gick att förutse aktiemarknadens rörelser genom att studera stapeldiagram. Inte genom att vila ögonen på dem, utan genom att verkligen försöka förstå det spel som pågick bakom dem. Omsorgsfullt hade de studerat glidande medelvärden och andra indikatorer som kunde konstrueras och illustrera genom att utsätta aktiepriserna för matematiska beräkningar.

De hade testat nya strategier genom att låta datorer idissla gamla börskurser nätterna igenom, för att sedan på morgonen gå till kontoret och studera resultatet.

»Då kunde du kanske se att strategin gav 17 procents avkastning, med 35 procent vinst affärer och 65 procent förlustaffärer«, säger Pär Sandå. Sedan hade de modiferat strategin i hopp om att i samma underlag få bort en dålig affär och lägga till en bra. »Sedan körde vi det en natt till, sprang till jobbet, och då var det uppe i 18,2 procents avkastning.«

Senare i livet skulle Pär Sandå vara av den meningen att ska man ägna sig åt aktiehandel, så ska man också närma sig sysselsättningen på samma sätt som om man skulle driva en korvkiosk: man ska lära sig allt som är värt att veta om korv. Man ska lära sig hur korvmarknaden fungerar, och man ska ha en plan för vad man gör om affärerna inte går bra. »En del säger: det är svårt på börsen nu. Jag har hört det i tjugofem år. Men varför skulle det vara lätt?« säger Pär Sandå. »Du ska nog inte driva din kiosk utan affärsplan, men du ska nog inte göra det här utan affärsplan heller«. Problemet var att de flesta inte närmade sig marknaden med den inställningen. På pappret var det ju enkelt, men vad händer egentligen om en aktie inte går upp, utan ner? Och vad händer i hjärnan när en aktie gå upp, men av helt andra skäl än dem man hade föreställt sig?

Med åren hade forskningen konstaterat att människan har en osviklig benägenhet att låta delar av verkligheten bekräfta förutfattade meningar. Exempel: Du köper en aktie för 50 kronor med övertygelsen att den är värd 100 kronor. Sedan finner du att den plötsligt har gått upp till 70 kronor. Men innebär det verkligen att du hade rätt? För den vars avsikter är att leva på aktiehandel är hjärnan inte bara ett hjälpmedel, utan också ett distinkt hot. På banken hade de varit kolleger med en man som var så negativ i sin syn på framtiden att han vägrade erkänna förekomsten av positiva nyheter. »Han läste tidningen på ett speciellt sätt«, säger Pär Sandå. »Han hoppade helt enkelt över allt som var positivt, men läste allt det negativa minutiöst.«

Andra gånger var det siffrorna i sig, inte värdena de representerade, som satte hjärnan ur spel. Exempel: Du väljer att inte köpa en aktie eftersom den har gått upp 50 procent. Men innebär det verkligen att den är dyr? Alla aktier som har gått upp 100 procent har en gång i tiden varit upp 50 procent. Precis på samma sätt som att en aktie som har fallit 50 procent, en gång har fallit 20 procent. »Folk är inte i verkligheten«, säger Pär Sandå. »95 procent av alla småsparare tar hem vinsten direkt, men rider förlusterna tills det är slut på kontot.«

Det var med sådana frågeställningar i bakhuvudet som de på allvar började ifrågasätta marknadens kulturella dogmer. Och utan bankledningarnas skepticism hade de plötsligt all tid i världen att försöka förstå sig på hur den egentligen fungerade.

Under 1900-talet hade datorernas beräkningskapacitet ökat exponentiellt. Och i takt med att beräkningskapaciteten ökade och priserna sjönk, hittade datorerna nya områden att kolonisera. Finansmarknaden stod långt fram i kön, och en hel generation ingenjörer och tekniker blev plötsligt villebråd på en ny arbetsmarknad. De klagade inte.

Claes-Henrik Julanders uppgift i det nya företaget blev bland annat att förse handlarna med beslutsstöd, vilket inte sällan gick ut på att låta datorer bearbeta stora mängder data. När de nu hade föresatt sig att montera ner aktiemarknaden för att förstå dess minsta beståndsdelar, utvecklade Claes-Henrik en simulator i Visual basic där handlarna kunde torrsimma genom marknaden. I simulatorn visades gamla aktiekurser i form av stapeldiagram, och utmaningen de antog var att i varje ögonblick tvinga sig till att ha en åsikt om i vilken riktning aktien var på väg. »Det var en extremt pragmatisk teknik«, säger Pär Sandå. »Om aktien har två uppåtgående staplar i rad, är det då större sannolikhet att den tredje också är upp än ner? Och sedan började vi leta efter situationer som såg ut exakt så.«

I Julanders simulator kunde de satsa en, två eller tre miljoner fiktiva kronor, på långa eller korta positioner. »Vi satt där som arkeologer och plöjde diagram i timmar. Vi lärde oss att när något ser ut på ett visst sätt, så kunde vi också förstå vad som skulle kunna hända. Det var som en flygsimulator, och vi körde den till döddagar.«

Med Julanders simulator började de genomföra en strategi som utgick ifrån det faktum att aktier sällan rör sig epileptiskt i sidled, utan att de ofta rör sig upp eller ner i korta eller långvariga trender. Utmaningen var att med hjälp av mönsterigenkänning identifiera trenderna så tidigt som möjligt, och om omständigheterna var de rätta, köpa aktier som de bedömde var på väg upp, och blanka aktier som de trodde var på väg ner.

Det senare var en del av finansmarknadens inre maskineri, och innebar att man som spekulant lånade aktier från fondkommissionen för att sedan sälja dem. Längre fram var förhoppningen att köpa tillbaka dem billigt, så att de till sist kunde lämnas tillbaka. Nästa utmaning, i den mån de hade haft rätt, var att följa med trenden så länge den varade, och inte minst att hoppa av i tid. I ett försök att beskriva verksamheten liknar Pär Sandå aktierna vid patienter, och sig själv och sina kolleger vid ronderande läkare. »Du är som en doktor och går runt på avdelningen och klämmer och känner«, säger han.

Försommaren 1998 hade de handlat aktier i tre månader och var mer eller mindre tillbaka där de hade börjat. Bra dagar kunde de gå från kontoret efter att ha tjänat 100 000 kronor. Andra hade de förlorat det dubbla. Men i takt med att de borrade sig ner i aktiemarknadens inre började arbetet successivt att ge resultat.

På sensommaren 1998 kulminerade den

finansiella krisen i Ryssland, och hedgefonden Long term capital management gick under. Turbulensen spred sig över den finansiella världen, och börserna tumlade utför.

Men nu upplevde de för första gången att de kanske var något på spåren. De blankade aktier i nedgången, och lyckades köpa när det vände upp. Den hösten tjänade de 30 miljoner kronor.

»Det blev kaos överallt, men då kände vi för första gången: det här fungerar ju.«